在审IPO技俩跌破300家,前九月IPO刊行数目不及前年同时三成

起首:@财联社APP微博

财联社10月1日讯(记者 陈俊兰)A股正阅历海浪壮阔的行情,属于IPO的春天却还莫得来到。不外跟着市集的转好,对于IPO复常的扣问与传言也驱动加多。但现在来说并莫得任何音尘传出。

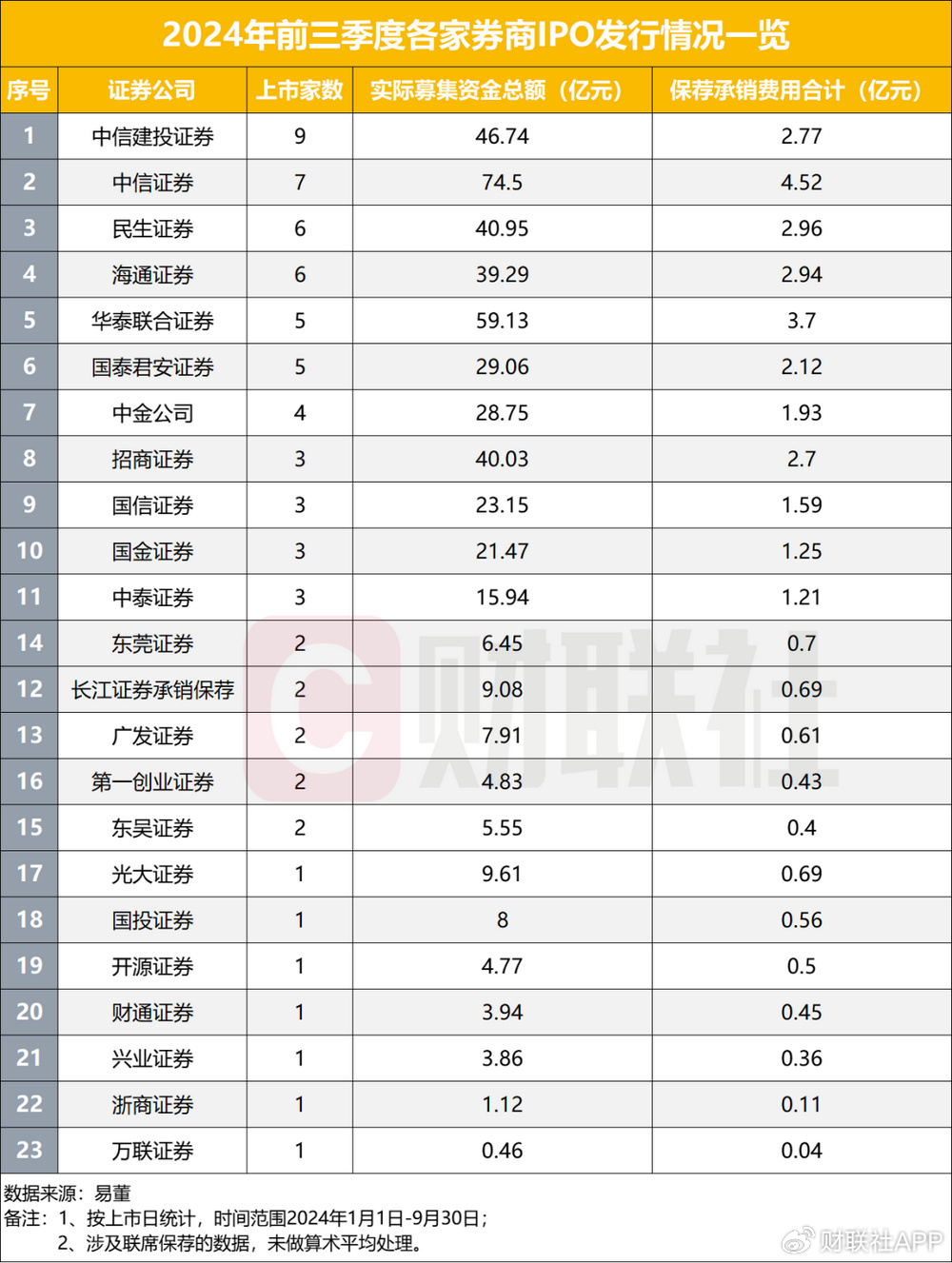

易董数据泄漏,年内共有69家企业完成了IPO上市刊行,与前年同时264家比拟,减少了近200家;共有23家保荐机构承担了这69家新上市公司的IPO上市业务,料到募资总数475.82亿元,较前年同时减少85.09%。

值得一提的是,尽管IPO刊行环境并未获取大幅改善,但从第三季度IPO刊行的情况来看,从7月到9月IPO上市数目呈现逐月飞腾的趋势,三季度共有25家企业完成IPO刊行,环比飞腾78.57%,募资总数达152.98亿元,环比飞腾73.15%。

在强监管布景下,IPO去库存加速态势愈发突显。易董数据泄漏,放浪9月29日,共计294家拟IPO企业在审,与前年同时比拟减少60.75%。此外,IPO除掉数目的飞腾,亦然IPO在审数目减少的原因,沪深北三家来回所拒绝审查IPO企业392家,月均有43企业拒绝审查。

仅69家企业完成IPO,不及前年同时三成

2024年4月以来跟着新《国九条》及联系配套策略落实落地,年内新股刊行节拍与前年同时比拟显贵放缓。易董数泄漏,年内共计69家企业完成IPO刊行,其中,沪市主板14家、科创板10家、深市主板5家、创业板26家、北交所14家。相较前年同时的264家,同比着落73.86%。

细分到上市板块来看,本年以来,上市公司数最多的板块为创业板,共26家,召募资金总数最高的板块为沪主板,14家IPO公司完募资总数达154.42亿元。

从IPO承销鸿沟来看,本年以来,69家公司共计召募资金鸿沟475.82亿元。其中,中信证券召募资金鸿沟74.5亿元,位列第一;华泰连合证券募资鸿沟料到59.13亿元,暂列第二,中信建投证券46.74亿元的募资鸿沟排行三。募资鸿沟料到逾越30亿元的券商还有民生证券(40.95亿元)、招商证券(40.03亿元)、海通证券(39.29亿元)。

从IPO承销数目来看,头部券商占据了主要市集份额,完成最多的是中信建投证券,共有9家企业的IPO技俩完成;其次为中信证券,完成7家;民生证券及海通证券均收货6单IPO,并排第三;华泰连合证及国泰君安证券,完成5单IPO,排行第四;中金公司完成4单IPO技俩,排行第五;紧随自后的是招商证券、国信证券及中泰证券,各有3单IPO入账。

以保荐承销收入来看,23家券商终了承销保荐收入共计32.45亿元,与前年同时244.51亿元比拟,着落86.73%。具体来看,保荐承销用度料到逾越2亿元的券商有,中信证券(4.52亿元)、华泰连合证券(3.7亿元)、民生证券(2.96亿元)、海通证券(2.94亿元)、中信建投证券(2.77亿元)、招商证券(2.7亿元)、国泰君安证券(2.12亿元)。

财联社记者梳剪发现,要是以首发召募资金口径策画,69家上市公司中,有2家公司的募资总数逾越20亿,永诀是由国泰君安证券及中信证券联席保健的永兴股份,以及华泰连合证券和招商证券联席保荐的艾罗动力。

在审技俩已不及300家

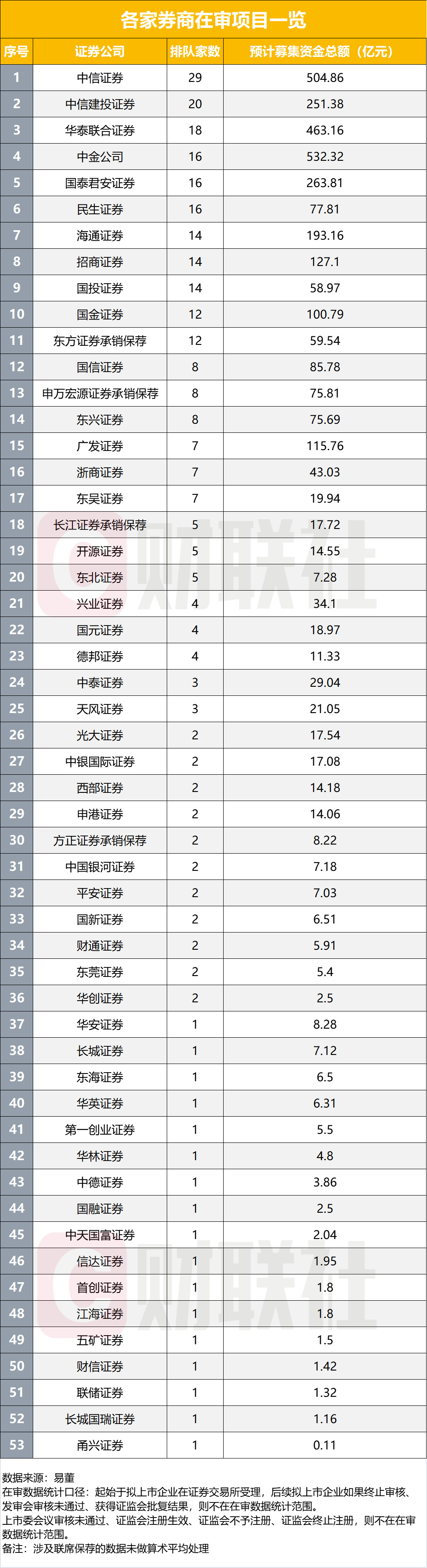

易董数据泄漏,放浪9月29日,各板块在审企业共294家,与前年同时比拟着落60.75%。其中上交所81家(主板54家,科创板27家),深交所119家(主板37家,创业板82家),北交所94家。

在审技俩触及53家券商,瞻望召募资金总数3013.82亿元。合座来看,在审技俩马太效应昭着,中信证券、中信建投证券、华泰连合证券、中金公司、国泰君安证券不管是在审技俩依然瞻望募资总数均领跑。“三中一华一国”在审技俩占比过半,瞻望募资总数占比66.88%。

以IPO在审数目排行来看,前三的券商永诀是中信证券(29家)、中信建投证券(20家)、华泰连合证券(18家),在审技俩逾越10家的券商还有中金公司(16家)、国泰君安证券(16家)、民生证券(16家)、海通证券(14家)、招商证券(14家)、国投证券(14家)、国金证券(12家)及东方证券(12家)。

40家券商撤否率超50%

本年以来,券商IPO技俩撤否情况亦然行业密切的爱护点之一。数据泄漏,沪深北三家来回所拒绝审查IPO企业已达392家,年内共69家券商有IPO保荐技俩,其中58家券商存在IPO撤否情况,40家券商IPO撤否率逾越50%,16家券商撤否率达到100%。

具体看来,IPO除掉率高达100%的券商包括华夏证券、东方证券承销保荐、华西证券、东亚前海证券、华安证券、西南证券、太平洋证券、瑞信证券(中国)、湘财证券、金圆结伴证券、华宝证券、国盛证券、金元证券、世纪证券、华兴证券、

值得介意的是,上述券商中,除华夏证券及东方证券承销保荐保荐5家,拒绝5家外,其余券商IPO撤否率达100%,是由于保荐基数较小所致。

以IPO保荐数目逾越10家的券商来看,IPO撤否率逾越50%的永诀为开源证券(75.%)、中金公司(61.90%)、国金证券(61.54%)、东吴证券(58.82%)、长江证券承销保荐(58.82%)、海通证券(58%)、中信证券(56.98%)、民生证券(55.56%)、中信建投证券(53.97%)。

对于IPO除掉,监管部门曾屡次暗示,“陈诉及担责”决弗成一撤了之。日前,中证协就矫正《证券公司投行业务质地评价目的》向行业征求办法。9月23日,中证协官网在行业有史以来的第一次公布保荐代表东谈主分类名单A(概述合手业信息)撤否情况。此外,记者还介意到8月9日发布的券商2024年分类评价中,证监会继续按照2023年评价表率,将对IPO撤否率高的券商扣分。确信通过监管的一系列纪律,大致让保荐机构强化质地意志,加速从遏止“可批性”向遏止“可投性”升沉,从源泉进步上市公司质地。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP